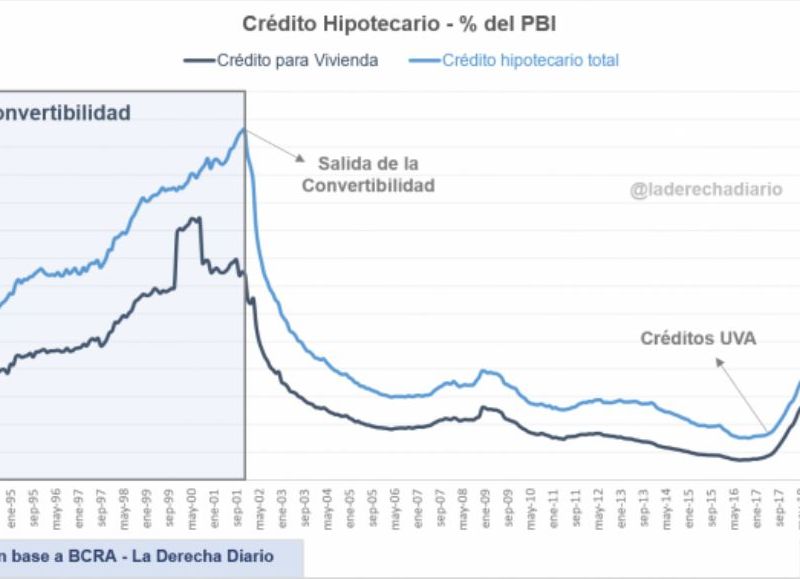

La adquisición de una vivienda propia parece algo cada vez más inalcanzable para el promedio de los argentinos. De acuerdo a las estadísticas del Banco Central, el crédito hipotecario total de la Argentina sólo representa el 0,37% del PBI según el último dato disponible correspondiente a abril de 2023.

Lo que es peor, el crédito hipotecario exclusivamente dedicado a la financiación de viviendas a duras penas representa el 0,14% del PBI. No solo es la cifra más baja de la historia registrada para Argentina, sino que además es el peor resultado para cualquier país de América Latina.

0,2% es redondeando para arriba y con generosidad de criterio de qué es un crédito hipotecario para vivienda.

— santivende (@santivende) July 11, 2023

Ésto sí que es indiscutible.

No se puede seguir así 🫶 pic.twitter.com/EzCmMwU8RA

El crédito hipotecario dedicado a la vivienda alcanza y supera fácilmente el 25% del PBI en Chile, en Panamá supera el 22% del PBI, en Bolivia alcanza el 11%, Brasil registra un 10,1%, México registró un 9,7% al cierre de 2022, en Perú el crédito hipotecario supera el 6% del PBI, en Uruguay el 4% y en Ecuador el 2,4%.

El lanzamiento de los créditos UVA a mediados de 2017 y principios de 2018 permitió una muy ligera revitalización de este tipo de préstamos. El objetivo fue intentar replicar las Unidades de Fomento (UF) lanzadas en Chile, una herramienta que permite descontar el efecto de la inflación para obtener más previsibilidad, pero los niveles de inflación en Argentina son tan elevados que ni así se logró ordenar el crédito.

De hecho, la inflación es la principal responsable por la desaparición del crédito hipotecario. Con un nivel de precios aumentando a razón del 7% u 8% por mes, y más de 100% en 12 meses, la previsibilidad se torna prácticamente imposible.

Ningún banco ni institución financiera podría ser capaz de calcular una tasa de interés a largo plazo (por ejemplo, a 15 o 20 años como es común entre las hipotecas de países desarrollados) si las tasas de inflación anuales son tan elevadas. Ya resulta muy difícil estimar con exactitud la inflación incluso a un año vista, por lo que pretender replicar este cálculo a 15 o 20 años es una tarea imposible.

La salida de la Convertibilidad en 2002 también marcó el fin de una era de crédito hipotecario accesible, aunque aún con un incipiente mercado de capitales local bajo el ahorro canalizado por la AFJP.

El crédito hipotecario total llegó a representar el 6,3% del PBI en diciembre de 2001, y los préstamos para la adquisición de viviendas alcanzaron un récord superior al 5,3% del PBI en 1999 hacia el final de la presidencia de Carlos Menem. Bajo la Convertibilidad, afloraron una gran cantidad de créditos dolarizados valiéndose de la estabilidad cambiaria, aunque también se recuperó notoriamente el crédito expresado en pesos.

Los primeros experimentos kirchneristas fueron virtualmente responsables por reintroducir la inflación como un problema crónico en la economía. Por otra parte, la más reciente apuesta del Congreso por desarticular los términos y condiciones de los créditos UVA asestó el golpe final para terminar de socavar el crédito hipotecario en el país, dando fin al último instrumento que pretendía llevar algo de previsibilidad a los bancos.

MÁS NOTICIAS